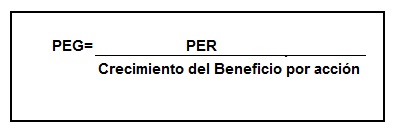

El PEG Ratio o Price/Earnings To Growth es la relación entre el PER y la Variable del Crecimiento de los Beneficios Futuros de la Empresa.

¿Por qué el Ratio PEG es mejor que el PER?

Con los valores del PER podemos conocer si una empresa está cara o barata para invertir.

Por ejemplo:

‣ Un PER entre 0-10: indica infravaloración y poca confianza de los inversores sobre los beneficios de la empresa.

‣ Un PER entre 10-17: indica un término medio la empresa que no está infravalorada ni sobrevalorada.

‣ Y un PER mayor a 25: refleja fuertes expectativas de crecimiento o que exista especulación.

El inconveniente del PER es que solo se basa en datos históricos sin considerar si la empresa tiene o no tiene posibilidad de crecimiento.

En cambio el PEG Ratio si toma en cuenta como variable el crecimiento de los beneficios de la empresa.

Veamos cuál la fórmula del PEG Ratio

Y cómo se interpretan los resultado de PEG

Este ratio ha sido popularizado por el inversionista Peter Lynch que aconseja invertir en una empresa con un PEG ratio inferior a 0,50.

Según el resultado se podría interpretar si una empresa es una buena o mala para invertir:

✔ PEG mayor que 1: la empresa está cara o sobrevalorada.

✔ PEG menor que 1: la empresa está barata o infravalorada.

✔ PEG negativo: la empresa tiene una tasa de crecimiento negativa o un PER negativo.

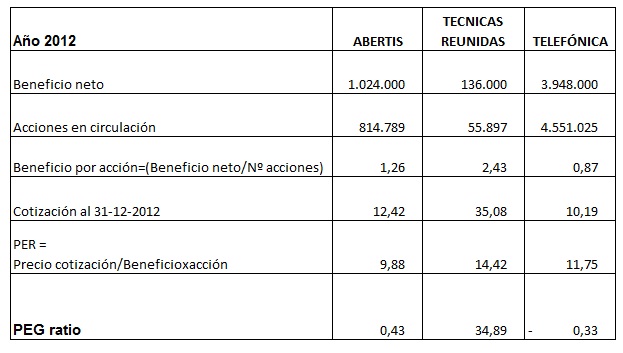

Ahora vamos a calcular este ratio con los datos de 3 Empresas del IBEX 35:

Primer Paso: seleccionamos los datos requeridos para calcular el PEG Ratio:

Tomamos los datos del año 2012:

Segundo Paso: calculamos el PEG Ratio de la empresa ABERTIS:

PEG= (9,88/((1,26-1,02)/1,02))/100

El Crecimiento del Beneficio por Acción de ABERTIS sería la diferencia de los Beneficios por Acción de los años 2012 y 2011.

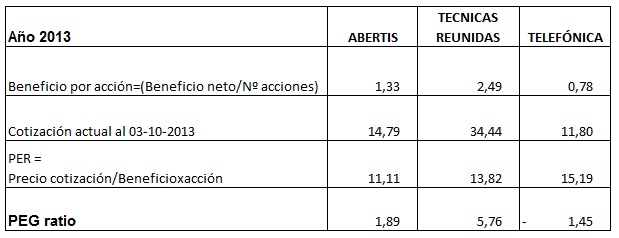

Tercer Paso: calculamos el PEG ratio del año 2013

Antes tenemos que encontrar la media aritmética de los Beneficios por Acción de los últimos 5 años para proyectar los beneficios por acción del año 2013.

Las medias aritméticas de los beneficios por acción de las tres empresas serían: 5,89%, 2,40% y -10,48%.

Y lo aplicamos de esta manera:

ABERTIS: PER 2012 x (1+5,89%)

Hacemos lo mismo para las empresas Tecnicas Reunidas y Telefónica.

Estos serían los PEG Ratios del año 2013:

Conclusiones:

Con los datos del año 2012 la empresa ABERTIS parece una buena oportunidad para invertir.

Sin embargo con los datos del año 2013 ninguna de las tres empresas parecen una buena opción.

Y como estos datos son solo orientativos para el ejemplo. Para una decisión más acertada tendríamos que hacer una proyección de cinco años.