Se puede definir al Value Investing como el arte de invertir a largo plazo en acciones de empresas que cotizan en bolsa.

Los Inversores Value compran acciones cuando el mercado las considera infravaloradas (baratas) y las venden cuando el mercado las sobrevalora (caras).

En Value Investing se utiliza el Método de Análisis Fundamental para conocer el valor de las empresas en las que desean invertir.

Con este Método de Análisis Fundamental los Inversores Value se centran en analizar:

- A los Estados Financieros.

- Al entorno macroeconómico.

- A las tendencias del sector a la que pertenecen las empresas objetivos.

Te invitamos a seguir leyendo ya que debajo de cada definición encontrarás los enlaces con los Ejemplos Prácticos de empresas reales.

Así que manos a la obra.

CAPM y WACC

El Modelo de Valoración de Activos de Capital (CAPM) mide la relación entre el riesgo de invertir un determinado activo financiero y la rentabilidad esperada por obtener ese riesgo de inversión.

Con el CAPM se puede valorar empresas mediante los modelos:

- Modelo de descuento de dividendos.

- Modelo de descuento de flujos de caja disponibles para los accionistas.

También sirve para calcular el WACC (Coste Medio Ponderado de Capital).

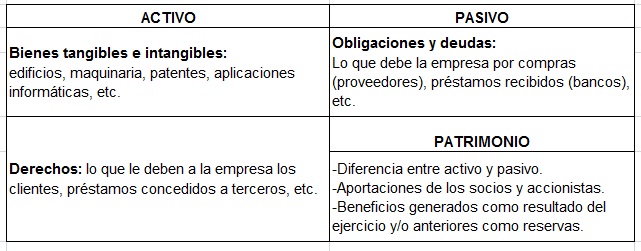

Masas Patrimoniales

La conforman el activo, pasivo y patrimonio del balance de situación de una empresa.

Ejemplo de un análisis de Masas Patrimoniales

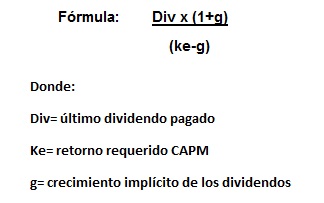

Modelo de Crecimiento de Gordon

Este modelo calcula el precio de la acción tomando como referencia el crecimiento constante de los dividendos de una empresa.

Fórmula Modelo de Crecimiento de Gordon:

Ejemplo de aplicación del Modelo de Gordon

Modelo de Descuento de Flujos de Caja

Con este modelo se valora una empresa mediante la capacidad que tiene de generar dinero disponible o Flujo de Caja Libre en el futuro después de atender sus obligaciones operativas y financieras.

El primer paso para el cálculo del modelo es elaborar las hipótesis que permitan proyectar los estados financieros futuros.

Y el segundo paso es traer esos datos proyectados al valor actual.

Más información en este Ejemplo.

Modelo por Múltiplos Comparables

Este método de valoración compara el valor de la empresa en la que se desea invertir con empresas de otros sectores y que son similares en tamaño, modelo de negocio, crecimiento, riesgo y/o rentabilidad.

Ejemplo de aplicación por Múltipos Comparables

PEG Ratio

Este ratio se calcula dividiendo el PER con el crecimiento esperado de la empresa en el futuro.

Es decir, los inversores buscan invertir en empresas con expectativas de crecimiento constantes cuyo valor actual en el mercado están infravaloradas.

Lee el ejemplo del PEG Ratio

ROIC (Retorno sobre el Capital Invertido)

Este ratio mide el retorno que se puede generar a los inversores (accionistas y acreedores) por el capital destinado a finaciar proyectos de inversión de una determinada empresa.

Para el cálculo del ROIC se toma como referencia el NOPAT y el Capital Invertido.

Revisa este ejemplo de ROIC

Valor Contable y Valor de Mercado de una Acción

El valor contable de una acción es un valor que se extrae del balance de situación y se calcula dividiendo el patrimonio neto con el número de acciones que posee la empresa en el mercado.

El valor de mercado de una acción está condicionado por el comportamiento del mercado y para el cálculo se multiplica el número de acciones por el precio de cotización de estas acciones en la bolsa.

Ejemplo del cálculo Valor Contable y de Mercado

Conclusiones

Esperamos que los conceptos y ejemplos prácticos te ayuden a conocer un poco más sobre el Value Investing y Análisis Fundamental.

Warren Buffett resume el value investing: “Hace mucho tiempo, Ben Graham me enseñó que el precio es lo que pagas y valor lo que obtienes. Hablando de calcetines o de acciones, me gusta comprar mercancía de calidad cuando está en rebajas”.

¿Te ha gustado el contenido? Compártelo en tus redes sociales.